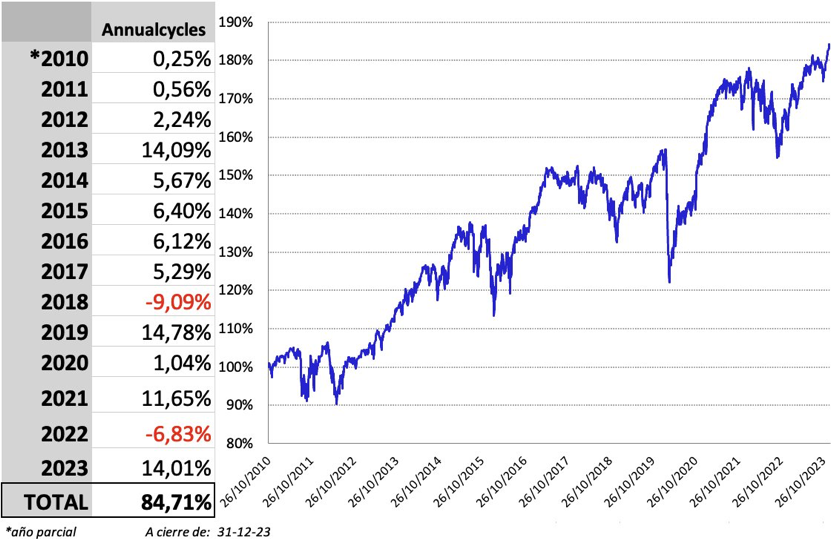

ANNUALCYCLES STRATEGIES FI ha cerrado el mes de diciembre con un rendimiento del 2,57%, terminando el 2023 con un 14’01% y un histórico del 84,71%.

En el ranking a corto plazo (un año) del periódico Expansión, este 2023 hemos acabado en la 15 posición sobre 158 fondos, mejorando la posición del año 2022 que fue 45 de 170 y del año 2021 de 43 sobre 170. En los 3 años, se ha cumplido el objetivo de encontrarnos dentro del 25% de mejores fondos.

En el ranking a largo plazo (10 años) de Morningstar, mantenemos una cómoda posición del 30 sobre 257 fondos MIXTOS FLEXIBLES EURO GLOBAL con más de 10 años.

Este mes de diciembre han caído de forma clara los tipos de interés, o sea el rendimiento de la renta fija. En octubre de 2023, los tipos de interés del bono americano alcanzaron el 5%. En este nivel los bancos centrales rebajaron la tensión en sus declaraciones, acompañado de la caída de la inflación provocando que el bono americano a 10 años cerrase el año en el 3,866%.

No obstante, no creemos que los tipos altos hayan acabado. Para ello haría falta reducir el elevado déficit de los últimos años de forma drástica, y con ello la emisión de deuda.

Europa ha hecho el primer intento de reducción de déficit. Este pasado 20 de diciembre los ministros de Economía y Finanzas de la UE han llegado a un acuerdo para la reforma de la gobernanza económica y el establecimiento de una nueva serie de reglas fiscales a partir de 2024; a nuestro entender, bastante débiles. Fortaleciendo del euro respecto al dólar, que ha cerrado el año con un cambio por encima de 1,10.

No obstante, se hace patente las diferencias entre los países del norte y del sur de Europa y la dificultad por llegar a acuerdos, que además se han incumplido de forma sistemática los últimos años. Si miramos los datos, no son muy alentadores:

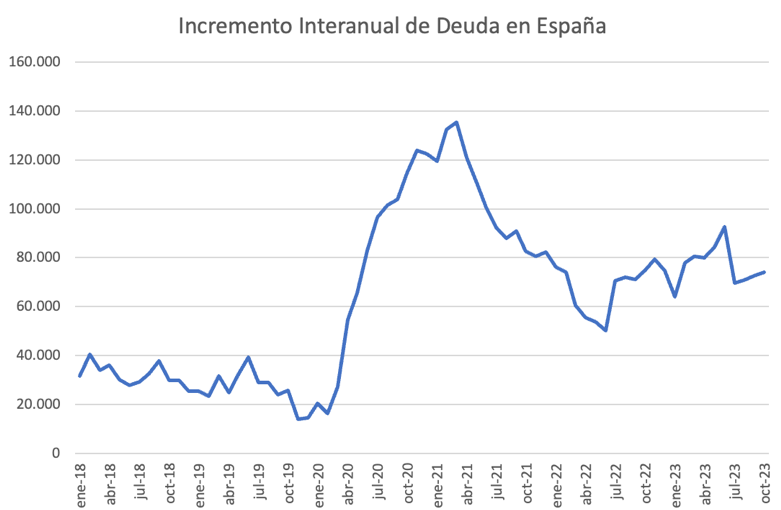

España está viviendo unos buenos datos económicos: los cotizantes de la seguridad social en máximos, los turistas recibidos en máximos, la recaudación del IRPF en máximos (al no deflactar las tarifas con la inflación). No obstante, continua con un nivel de crecimiento de deuda alrededor del 70.000M€ cada año.

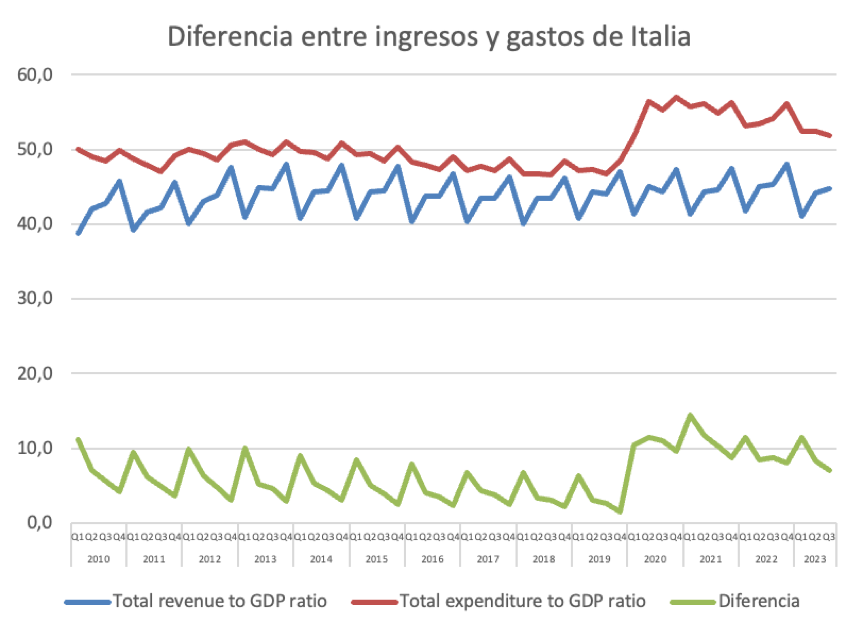

En el siguiente gráfico observamos que en Italia la diferencia entre los ingresos y gastos totales respecto el PIB, aun es muy elevada, alrededor del 7%. Provocando un incremento de deuda por valor de unos 34.000M€ trimestrales.

Esperemos que en Europa no tengamos que hacer frente a ninguna crisis seria en los próximos años, ya que la credibilidad de las políticas fiscales sigue siendo débil y el margen de actuación escaso, como lo demuestra por ejemplo el fortalecimiento del franco suizo respecto el euro.

En este contexto, vamos a detallar como estamos gestionando el fondo. La situación actual de la cartera es la siguiente:

| CARTERA CONTADO | DERIVADOS | RIESGO DIVISA TOTAL | |||

|---|---|---|---|---|---|

| Total general | 21.130.963 | 100,00% | 21.130.963 | ||

| Familia de activo | Importe | Ponderación | Puts compradas | Total | Ponderación |

| Tesoreria y otros | 1.390.163 | 6,58% | 1.390.163 | 6,58% | |

| Renta fija | 10.918.654 | 51,67% | 10.918.654 | 51,67% | |

| Renta Variable | 8.822.146 | 41,75% | -225.901 | 8.596.245 | 40,68% |

Renta fija

Con la subida de tipos durante los meses de setiembre, octubre y noviembre compramos renta fija de larga duración. En las compras del mes pasado había algún bono con vencimiento 2030. Ahora con la caída de rendimiento hemos dejado de comprar renta fija de larga duración y nos hemos centrado en conseguir el máximo rendimiento.

Adjuntamos dos inversiones realizadas este mes:

| ISIN | c_nombre_instrumento | fec_vto | coste_con | tir_compra |

|---|---|---|---|---|

| XS2739610033 | PAG. CIE AUTOMOTIVE 25/06/24 | 25-06-24 | 488.198 | 4,786 |

| XS2741791391 | PAG. ACCIONA FINANCIAC FIL 23/12/24 | 23-12-24 | 573.229 | 4,736 |

Renta variable y derivados

Tenemos una cartera muy estable de acciones en la que hacemos pocos movimientos y nos adaptamos al mercado mediante derivados.

Hemos cerrado el año sin ningún riesgo en derivados. Nuestra operativa más usual es vender Puts sobre acciones o índices. Nos comprometemos a comprar y, por ello, cobramos una prima. Todas las Puts que teníamos vendidas en cartera han vencido, adjuntamos listado:

| fec_operación | Operación | Descripción | Títulos | Prima | Prima total |

|---|---|---|---|---|---|

| 23.375 | |||||

| 06/09/23 | Venta | PUT MONEP MC1 FP 700 (15/12/23) | 2 | 25 | 5.000 |

| 04/10/23 | Venta | PUT EUX EUROSTOXX 4050 (15/12/23) | 15 | 107,5 | 16.125 |

| 28/11/23 | Venta | PUT EUX EUROSTOSS 4325 (01/12/23) | 15 | 15 | 2.250 |

| 01/12/23 | Liquidación | PUT EUX EUROSTOXX 4325(01/12/23) | 15 | 0 | 0 |

| 15/12/23 | Liquidación | PUT MONEP MC FP 700 (15/12/23) | 2 | 0 | 0 |

| 15/23/23 | Liquidación | PUT EUX EUROSTOZZ 4050 (15/12/23) | 15 | 0 | 0 |

Divisas

La distribución de las divisas es la siguiente:

| CARTERA CONTADO | DEREIVADOS | RIESCO DIVISA TOTAL | |||||

|---|---|---|---|---|---|---|---|

| Total general | 21.130.963 | 100,00% | 21.130.963 | ||||

| Cambio divisa | Importe | Ponderación | -2 f. EURGBP | 4 f. EURUSD | Total | Ponderacón | Divisa |

| 0,86693 | 438.580 | 2,08 | 288.374 | 726.954 | 3,44% | Libra esterlina | |

| 0,92856 | 915.074 | 4,33% | 915.074 | 4,33% | Franco suizo | ||

| 1,00000 | 15.226.175 | 72,06% | -288.374 | 452.940 | 15.390.740 | 72,84% | Euro |

| 1,10390 | 4.55.127 | 21,54% | -452.940 | 4.098.188 | 19,39% | Dólar americano | |

Durante este mes hemos comprado dólares americanos y francos suizos incrementando el porcentaje de estas divisas que tenemos en el contado.

Con derivados, hemos operado el EURUSD y el EURGBP, dando plusvalías al fondo. Adjuntamos detalle de la operativa sobre futuros del EUROLIBRA:

| fec_operación | Operación | Descripción | Títulos | Precio |

|---|---|---|---|---|

| 01/12/23 | Compra | FUT. CME EEUR/CBP (18/12/23) | 4 | 0,86 |

| 21/12/23 | Venta | FUT CME EUR/GBP (18/03/24 | 2 | 0,87 |

DRAWDOWN

Drawdown es indicador que muestra la caída máxima de precio de un activo durante un periodo de tiempo respecto de su último precio máximo. Es un indicador de riesgo que se puede tener en cuenta al invertir en activos. No es lo mismo haber conseguido un rendimiento del 14% con un drawdown durante el año del 10% o del 3%.

En este gráfico observamos como la caída máxima del fondo durante el año ha sido entre el 3,5% y el 4%, cuando los índices han sufrido caídas cercanas al 12%. Consideramos un riesgo aceptable si aspiramos a conseguir un rendimiento de dos cifras.

| DIA MAXIMO | VALOR CIERRE | DIA MINIMO | VALOR CIERRE | CAIDA | |

|---|---|---|---|---|---|

| EUROXTOXX | 31/7/23 | 4471 | 27/10/23 | 4015 | -11,36% |

| 6/3/23 | 4313 | 15/3/23 | 4034 | -6,92% | |

| NASDAQ | 18/7/23 | 15841 | 26/7/23 | 14109 | -12,28% |

| 2/2/23 | 12803 | 10/3/23 | 11830 | -8,22% |

Este dato puede variar y no indica que cada vez que el índice tanga estas caídas, el fondo caiga en esta proporción. Pero sí que da una idea de que es una gestión conservadora del patrimonio.

EN RESUMEN

Esperamos que se cumplan las principales pautas estacionales este 2024. Estamos muy cómodos con el rendimiento de la renta fija y del nivel de exposición de la renta variable. Tenemos previsto incrementar renta variable a mediados de marzo. Esperamos que en los próximos meses suba el petróleo, la inflación y el rendimiento de la renta fija, para volver a incrementar su duración a partir de mayo y junio.

A veces las pautas se adelantan o retrasan e intentamos adaptarnos rápidamente a la nueva situación. Si se produce una corrección, es posible que operemos antes de la pauta alcista de primavera. Recomendamos este artículo publicado repasando las principales pautas a tener en cuenta.

Resumen histórico del rendimiento del fondo ANNUALCYCLES STRATEGIES desde el origen, donde este mes de diciembre ha encadenado 12 máximos históricos consecutivos:

Annualcycles Strategies F.I. pertenece a la gestora Gesiruis S.G.I.I.C. con registro de la CMNV 4269 y aquí puedes encontrar toda la información legal del fondo Gesiuris, S.G.I.I.C.

Las cifras se refieren al pasado y los resultados anteriores no son un indicador fiable de resultados futuros. El fondo invierte en activos a nivel global y por tanto existe el riesgo de renta variable, renta fija y divisa.