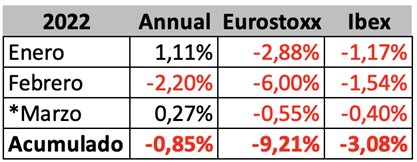

Hemos cerrado el mes de marzo en positivo mientras que la mayoría de los índices lo han hecho en negativo.

Ha sido un mes muy volátil, por ejemplo el Eurostoxx se ha movido en un rango del 18% entre el mínimo y el máximo, solo superado durante los últimos años en el peor mes de la pandemia.

Como vemos en el resultado esta volatilidad nos beneficia, ya que nos adaptamos a la situación y cuando la volatilidad está alta aprovechamos para operar vendiendo volatilidad.

Si miramos evolución y drawdown (del año 2022) este mes hemos estado en el positivo del año, pero con la corrección de los últimos días hemos cerrado ligeramente en negativo. No obstante, quedamos a pocas decimas del positivo y un poco más de 3 puntos de máximos históricos. Mucho más complicado lo tienen los Índices.

Por poner un símil tenístico: estamos a una pelota de juego (positivo en el año) y a cinco pelotas del set ball (nuevos máximos). Por tanto, vamos a jugar cada pelota con la máxima concentración. Si no ganamos este juego (este mes por una corrección del mercado importante), lo intentaremos el siguiente.

Si queremos rendimiento hemos de asumir que tendremos caídas y recuperaciones, nuestro trabajo es que las caídas sean proporcionalmente pequeñas. La volatilidad, que es inevitable en los inversores, ha sido muy moderada dada la situación actual.

Este mes no entraremos tan a fondo en los detalles de la gestión como otros meses, en cambio, aprovecharemos para reflexionar sobre como podemos actuar en casos de inflación al final del comentario.

Derivados y divisas

Hemos seguido la operativa indicada en enero y febrero que tantos beneficios nos está reportando y apreciamos en el resultado.

Movimientos de contado

No hemos hecho movimientos de contado, la adjudicación de Facebook del mes pasado por Puts vendidas ya nos ha ido a favor y nos alegramos porque es nuestra 4ª posición de la cartera.

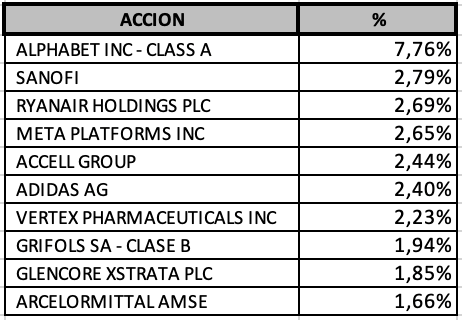

TopTen

Respecto la tabla de enero vemos que han entrado dos empresas de materias primas: ARCELORMITTAL AMSE y VERTEX PHARMACEUTICALS INC, que hace tiempo que tenemos en cartera, pero este año se han comportado especialmente bien.

Grifols Clase B: este mes tuvo una subida diaria de más del 15% por rumores de OPA. Por fundamentales, situación de mercado (líderes) y ser una empresa estratégica a nivel mundial es susceptible de ser opada, el problema está en que al ser una empresa familiar depende de la familia. Como detalle hemos puesto los balances de Grifols con una capitalización de mercado actual de 9.929 M€ y el balance de la que quería ser su competidora desarrollando plasma sintético, pero que finalmente desistió: Vertex, también en nuestro top10. Tiene una caja de 7.524 M$, podría comprarla sin tensionar su balance. Veremos si fue un rumor o no, pero rumores hay muchos y cuando la reacción es de este nivel, suponemos que es porque la comprada es interesante y tiene credibilidad.

¿Qué hacer cuando hay inflación?

Los mecanismos de la inflación son bastante sencillos, el más usual es el provocado por impresión de dinero. Dos países vecinos X y W con sus respectivas monedas “x” y “w”. Supongamos que X tiene un presupuesto equilibrado y W imprime billetes para cuadrar sus cuentas.

A medida que W imprime “w”, este pierde valor respecto “x”, provocando que todo lo que W importa de X necesita más “w”, es más caro y provoca inflación.

También pasa con lo que se produce en el propio país W, ya que hay similares productos y transacciones, pero más “w” en circulación.

Resumiendo:

- W imprime moneda para cuadrar cuentas (el banco central compra bonos del estado).

- La moneda pierde valor.

- Hay inflación (podemos observar cierta similitud con Europa los últimos años).

¿Que pueden hacer los ciudadanos de W?

Un ejemplo que tenemos cerca geográficamente y en el tiempo es Turquía, observemos la evolución de la inflación y de su moneda los últimos años:

| 2020 | 2021 | |

|---|---|---|

| Inflación Turquía | +14,6 | +36,1 |

| Cambio tryusd | -20% | -45% |

Los turcos han sufrido una caída de moneda muy grande respecto el dólar y el euro, significa que para pagar un barril de petróleo o un Iphone necesitan muchas más liras turcas.

Quien tenía liras en la cuenta corriente, banco, en papel, etc. ha perdido su poder adquisitivo de manera muy importante.

Si analizamos la renta variable vemos que el índice turco se ha comportado muy bien:

| 2020 | 2021 | |

|---|---|---|

| BIST Istanbul | +32 | +30 |

Y este año 2022 lleva un 20%.

Grafico comparativo sobre evolución de divisa y renta variable del país:

Parece que la renta variable en este caso ha protegido de la pérdida de valor de la moneda y/o inflación. Aunque fuera el índice que mejor se ha comportado en los últimos dos años, no suele ser interesante invertir en países con inflación, lo que puede subir el mercado queda anulado por la caída de la divisa. Esto lo hemos observado en otras situaciones similares, como en la década del 2000-2010 cuando Argentina rompió la paridad con el dólar.

De alguna manera, incrementar ventas un 5% un año que hay inflación del 5% es relativamente fácil, todos los activos que tiene la empresa también suben de valor, almacenes, maquinaria, etc. y es una barrera de entrada.

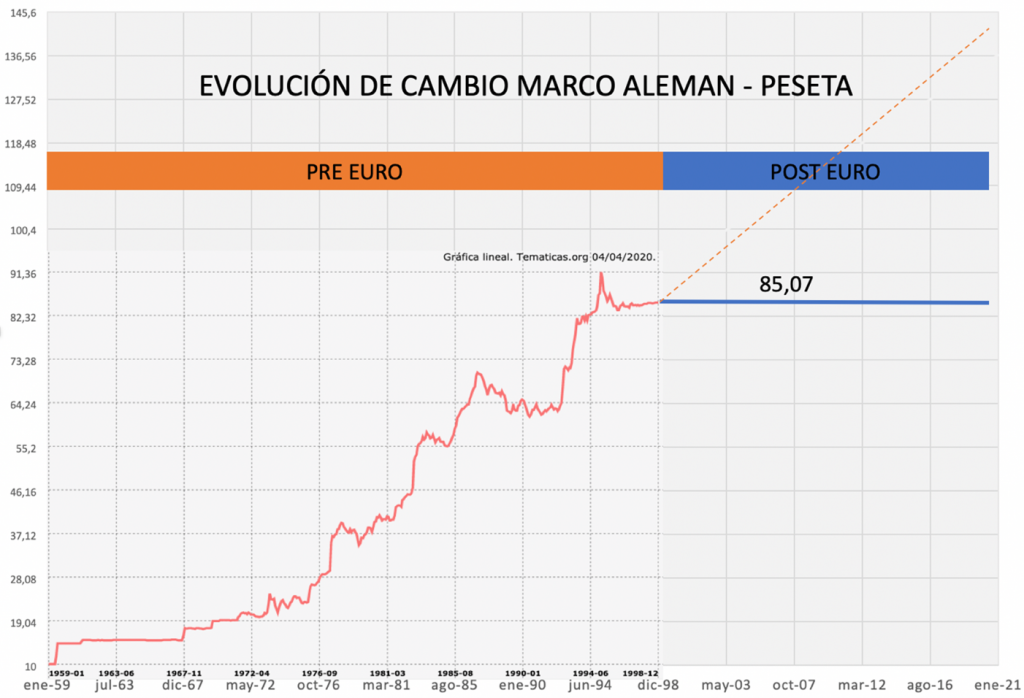

Otro caso similar era la peseta, durante años los apartamentos en la costa brava (donde yo nací) costaban más y más pesetas, en cambio los europeos, alemanes, etc seguían comprando para ellos a precios de ganga. En este gráfico se observa la devolución de la peseta respecto al marco alemán y la estabilidad que ha dado a España el Euro. Quien mantuvo el apartamento en propiedad no le afecto la devaluación de la peseta.

Hay otra inflación que es la de escasez, un ejemplo claro es la primera crisis del petróleo que se produjo en 1973 y que provocó gran inflación y también grandes caídas en el mercado de acciones.

En caso actual, hay claramente una emisión de divisa por parte de las principales economías accidentales y cierta distorsión en la oferta provocada por roturas de stocks de algunos productos en el momento de salir de la pandemia. Esperamos no estar en la situación de Turquía y la lira (aunque el valor liquidativo del fondo subiría significativamente) ni es el caso de cierre de la oferta por parte de la Opep. La escasez de energía parece que puede estar centrado en el Gas Natural por un único país y vamos hacia el verano. La mayoría de la inflación del resto de productos es por exceso de demanda (que no es malo) y la distorsión de la pandemia.

No decimos que si hay inflación se tiene que comprar renta variable. Pero la única manera de no perder valor cuando hay inflación es tener activos de calidad, que es lo que hacemos en el fondo. Otros activos por ejemplo serian: determinadas acciones o un inmueble en el centro de la capital o en primera línea de mar.

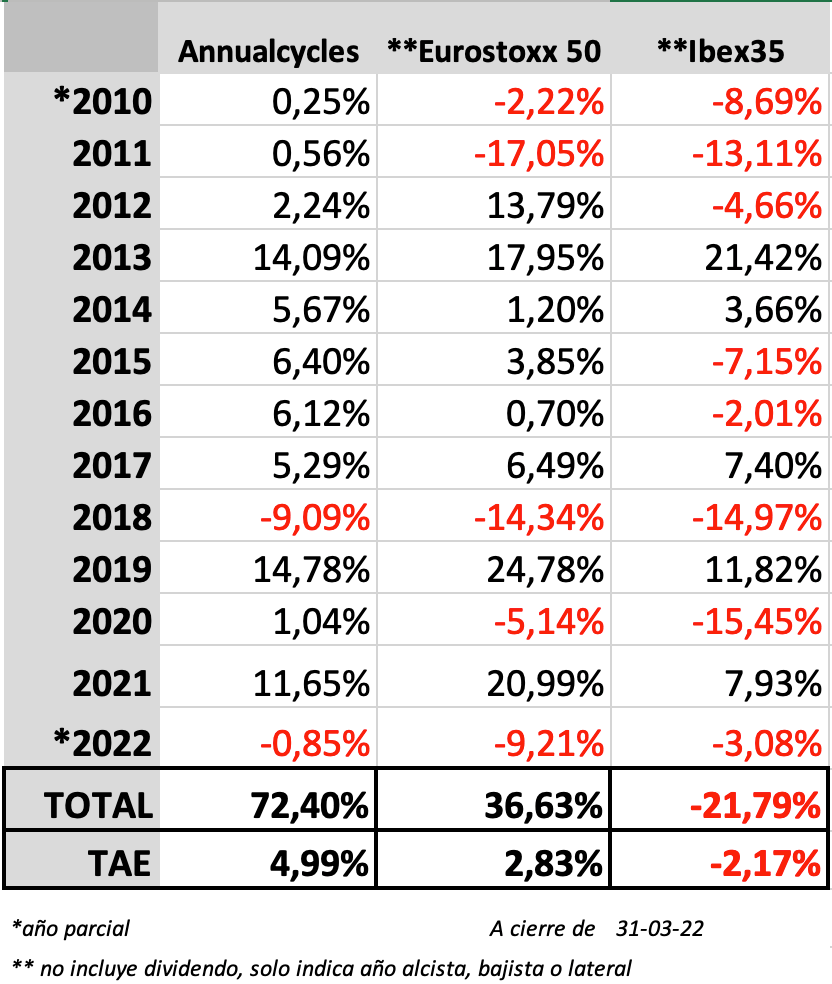

Como cada mes la tabla resumen actualizada:

Annualcycles pertenece a la gestora Gesiuris, S.G.I.I.C. con registro en la CNMV 4269