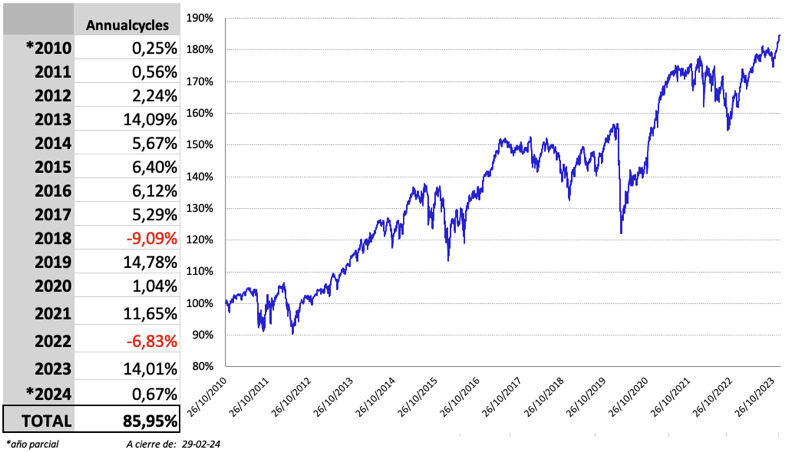

A cierre de febrero, ANNUALCYCLES STRATEGIES lleva un rendimiento en el año del 0,67% y ha conseguido nuevos máximos con un valor liquidativo del 18,635296€.

Tenemos la siguiente distribución de renta fija y renta variable:

| Tipo | Importe | Ponderación |

|---|---|---|

| CC Depositos y otros | 2.119.669 | 10% |

| Renta Fija | 10.501.046 | 50% |

| Renta Variable | 8.588.486 | 40% |

| Total general | 21.209.200 | 100% |

Seguidamente, vamos a detallar algunas características de la cartera:

RENTA VARIABLE

En el comentario del mes pasado, de enero del 2024, argumentábamos porque habíamos vendido una acción: “Grifols-B”, seguida de la compra de otra acción: “Repsol”.

Ambas han presentado resultados anuales de 2023 este mes. Grifols-B ha cerrado febrero con una caída del -31,5% desde 7,5€ a 5,135€ cada acción y Repsol con una subida del +7,16% desde 13,74€ a 14,725€. Podemos decir que a muy corto plazo hemos operado bien, en todo caso, creemos que a Repsol aún le queda mucho recorrido.

Estamos muy contentos de la evolución de algunas compañías que tenemos en cartera y que han presentado muy buenos resultados, ejemplos:

Vidrala: comentada en enero 2022, comprada con el precio de la electricidad en máximos y esperábamos una caída inminente debido a las grandes inversiones en energías renovables. Se compró a 75,95 €/acción y ha cerrado febrero en 94,9 €/acción.

Aena: comentada en octubre 2022, comprada en una corrección bastante incomprensible, ya que estábamos convencidos que el tráfico aéreo recuperaría su normalidad. Se compró a 115,1 €/acción y ha cerrado febrero en 175 €/acción.

Holcim: comentada en agosto 2023, apostamos por tener una parte de la cartera en franco suizo, esta compañía suiza paga un dividendo del 4% y con buenas expectativas de crecimiento de facturación y ebitda a medio largo plazo. Se compró a 60,18 Chf/acción y ha cerrado febrero en 72,1 Chf/acción.

REIT – Real Estate Investment Trust

Aunque se trata de renta variable tienen un comportamiento muy similar a la renta fija. La subida de tipos ha afectado a este tipo de empresas que equivaldría a los fondos de inversión inmobiliario españoles o Socimis.

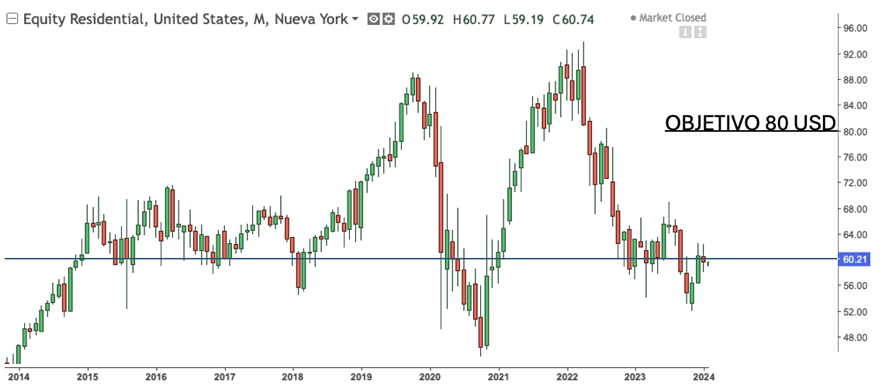

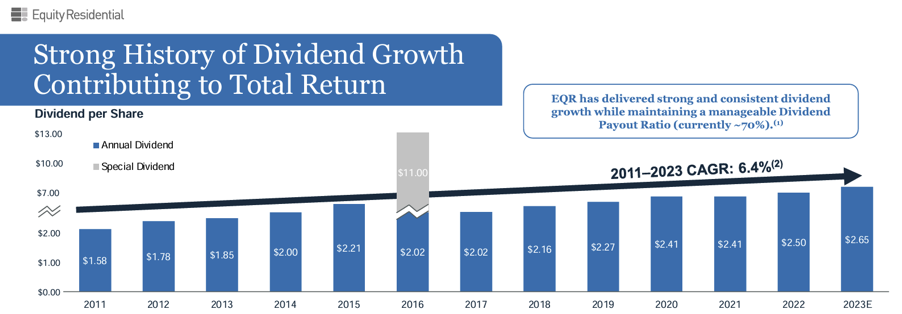

Hemos tomado posiciones en un REIT que creemos que tiene mucho potencial. Concretamente la compra de 4.200 acciones a 59,1 USD, un 1,5% de la cartera. Se trata de EQUITY INVESTMENT INC., una empresa que dispone de más de 80.000 viviendas ubicadas en más de 300 edificios en zonas prime de Nueva York, Washington, San Francisco, etc. Podéis ver en su web o en Google Maps varios ejemplos. Podemos ver que un apartamento de una habitación en Manhattan de los que tiene en propiedad cuesta más de 5000$/mes. No queremos aburrir con todos los detalles técnicos de nuestro análisis, pero utiliza sus ingresos crecientes para: comprar más pisos, reducir su deuda y pagar un dividendo cada vez mayor, actualmente del 4,5% anual.

Podéis descargaros todos los informes aquí.

Desde Annualcycles nos hemos marcado un precio objetivo de 80USD, que esperamos que alcance antes de 3 años. El año 2019 llegó a este nivel y la pandemia provocó una corrección. También consiguió el mismo nivel los años 2021 y 2022, pero la subida tipos, provocó la caída a los niveles actuales, que consideramos una oportunidad de compra.

En el siguiente gráfico se observa la evolución de los últimos años y nuestro precio objetivo:

También adjuntamos la evolución del dividendo de EQUITY INVESMENT:

Este tipo de REIT (Real State invesment Trust), dedicado al alquiler de viviendas, es prácticamente imposible en España debido a que no dispone de seguridad jurídica en caso de impago y estaría obligada a realizar un alquiler social, que aunque necesaria, esta labor no debería recaer en la empresa privada. Una pena, ya que creemos que podría ser rentable, generaría interés entre los inversores y aumentaría el parque de alquileres y el PIB.

Pocos días después de su compra, Goldman Sachs publicaba un informe dándole un valor actual de 70 USD.

RENTA FIJA

El bono americano a 10 años ha subido del 3,866%, cerró 2023 a 4,254% que ha cerrado este mes de febrero. Por tanto, ha caído el precio de la renta fija a medio y largo plazo. Nos está lastrando ligeramente este 2024 más o menos el plus que nos dio a finales del 2023. No obstante, no somos especuladores con bonos y nos alegra esta subida. Preferimos que se mantengan los tipos por encima del 4%.

Adjuntamos detalle de la duración de la cartera por cada divisa:

| Divisa | Cambio | 2024 | 2025 | 2026 | 2027 | 2028 | 2030 | Importe | Ponderación |

|---|---|---|---|---|---|---|---|---|---|

| Franco Suizo | 0,95457 | 506.175 | 506.175 | 5% | |||||

| Euro | 1 | 4.290.030 | 2.296.239 | 376.097 | 199.077 | 1.547.967 | 514.183 | 9.223.592 | 88% |

| Dólar Americano | 1,0805 | 598.656 | 172.624 | 771.279 | 7% | ||||

| Total general | 4.290.030 | 2.894.894 | 376.097 | 199.077 | 2.226.765 | 514.183 | 10.501.046 | 100% | |

| Ponderación | 41% | 28% | 4% | 2% | 21% | 5% | 100% |

La renta fija está rindiendo por encima de la inflación. Por tanto, los que tenemos ahorro podemos estar tranquilos. Entre los años 2009 y 2023 los tipos han estado prácticamente siempre por debajo de la inflación, aspecto que hace pensar a más de uno que es lo normal. Pero no es así. Para poder tener los tipos tan bajos ha sido necesaria una expansión monetaria dedicada a comprar bonos. Esta expansión monetaria ha provocado la inflación y parece que no está en los planes de los bancos centrales nuevas expansiones monetarias, al menos hasta una próxima gran recesión.

Esta situación de tipos aproximadamente un 2% por encima de la inflación, ha perjudicado mucho a los bonos ligados a la inflación, pudiendo asegurar un rendimiento un 2% superior a la inflación durante toda la durada del bono. Es posible que aprovechemos para comprar algún bono de este tipo. Su riesgo sería una caída fuerte de la inflación y que en cambio los tipos se mantuvieran altos.

RESUMEN Y PREVISIÓN

Después de 15 años con tipos de interés real negativos (tipo de interés oficial menos la inflación). Ahora los tipos oficiales superan la inflación, como ahorradores no es necesario asumir riesgo para no perder poder adquisitivo. Por tanto, no es momento de asumir grandes riesgos y solamente invertir en activos que creamos que tienen mucho potencial y riesgo limitado, como el ejemplo de Equity Residential.

Sigue habiendo buenas oportunidades en renta variable, ya que gran parte de la subida de los índices desde la pandemia han sido provocados por pocas empresas, algunas de ellas las tenemos en cartera, ej. Google y Meta.

Google este año está un poco castigada en el mercado, ya que parece que su INTELIGENCIA ARTIFICIAL (AI – ARTIFICIAL INTELIGENCE), va un poco retrasada respecto la de OPEN-AI. Es posible, pero si miramos a medio plazo, creemos que el uso más popular de la AI será preguntar o hablar con el teléfono. Android de Google es el sistema operativo del 70% de los 7.200 millones de smartphones que hay actualmente en el mundo. No tenemos ninguna duda sobre la capacidad de cálculo ni de la capacidad de procesar información de Google. Es cuestión de tiempo, creemos que pocos meses.

Como en cada artículo, finalizamos con la tabla de resultado acumulado de ANNUALCYCLES STRATEGIES FI:

Annualcycles Strategies F.I. pertenece a la gestora Gesiruis S.G.I.I.C. con registro de la CMNV 4269 y aquí puedes encontrar toda la información legal del fondo Gesiuris, S.G.I.I.C.

Las cifras se refieren al pasado y los resultados anteriores no son un indicador fiable de resultados futuros. El fondo invierte en activos a nivel global y por tanto existe el riesgo de renta variable, renta fija y divisa.